研究机构集邦科技(TrendForce)昨(1)日发布最新报告,台积电(2330)第2季全球晶圆代工市占率达70.2%,续创新高,并首度突破七成大关,稳居龙头。三星虽排名第二,但市占率下滑,与台积电市占率差距扩大至62.9个百分点,为历来最大。

展望未来,集邦指出,受惠新品季节性拉货,先进制程高价晶圆将明显挹注产业营收,成熟制程亦有周边IC订单加持,预期第3季晶圆代工业产能利用率将较第2季提升,营收持续增长。

台积电,越战越强

对于台积电来说,能获得今天的成绩,与他们在人工智能市场的领先有着重要的关系。得益于其领先的工艺(《1.4nm亮相,台积电更新路线图》),台积电拿下了绝大多数的AI芯片订单。

财务数据显示,截至 6 月的季度中,台积电销售额达到 300.7 亿美元,同比增长 44.4%,环比增长 17.8%。净利润达到 128 亿美元,占营收的 42.6%,比 2024 年第二季度增长 67.2%。

以 12 英寸硅晶圆当量(一些旧工艺仍在使用 8 英寸晶圆生产)衡量的晶圆出货量在本季度增长了 19%,达到 372 万片。每片晶圆的收入持续增长,这得益于台积电为其客户制造的芯片和封装的复杂性,第二季度每片 12 英寸当量晶圆的收入增长 21.4%,达到 8088 美元。这比 2019 年第二季度的晶圆收入翻了一番。

截止季度末,台积电拥有 903.6 亿美元现金和投资,这对其在美国和台湾雄心勃勃的资本支出计划来说是一笔相当可观的首付款。(德国和日本的晶圆厂规模相对较小。)

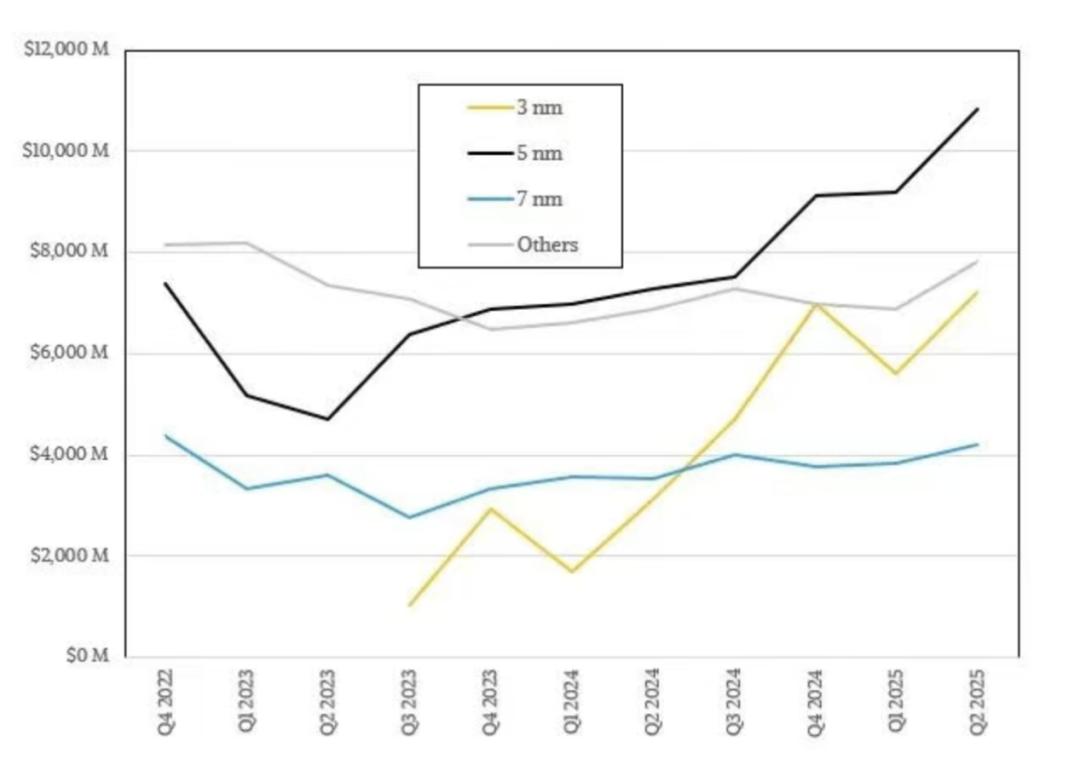

N3 的产能爬坡进展顺利,如下图所示:

本季度,3 纳米工艺刻蚀设备的销售额达到 72.2 亿美元,比去年同期增长 2.31 倍。5 纳米芯片(包括 5N 和 4N 工艺变体)的收入达到 108.3 亿美元,增长 48.5%。7 纳米芯片的销售额达到 42.1 亿美元,增长 18.9%。所有其他更大晶体管密度的刻蚀工艺总共贡献了 26% 的收入,即 78.2 亿美元,同比增长 13.8%。一些非常旧的工艺仍然存在,因为它们成本低廉,而且许多类型的芯片在缩小尺寸后,其收益不足以弥补设计和生产成本的大幅增加。

与此同时,台积电还在大规模建设晶圆厂,力保未来的发展。例如此前,台积电已承诺在美国投资 1650 亿美元,用于建设六座芯片晶圆厂、两座先进封装厂和一个研发中心,以支持北美的客户,所有这些都位于亚利桑那州的凤凰城郊区。

在台湾,台积电目前运营着九座芯片工厂。新竹的 Fab12、台南的 Fab14 和 Fab18,以及台中的 Fab15 均生产 12 英寸(300 毫米)晶圆,可根据每座设施安装的机器,刻蚀 130 纳米至 3 纳米的芯片。这些晶圆厂统称为“超级工厂”,旨在能够根据需求调整 N7、N5 和 N3 节点的产能,并且无需大规模重新配置机器也能处理 N2 节点的产量。目前,新竹的 Fab 20 和高雄的 Fab 22 正在推进 2 纳米工艺的生产。

正是这些布局,让台积电越战越勇。

人工智能,成就台积电

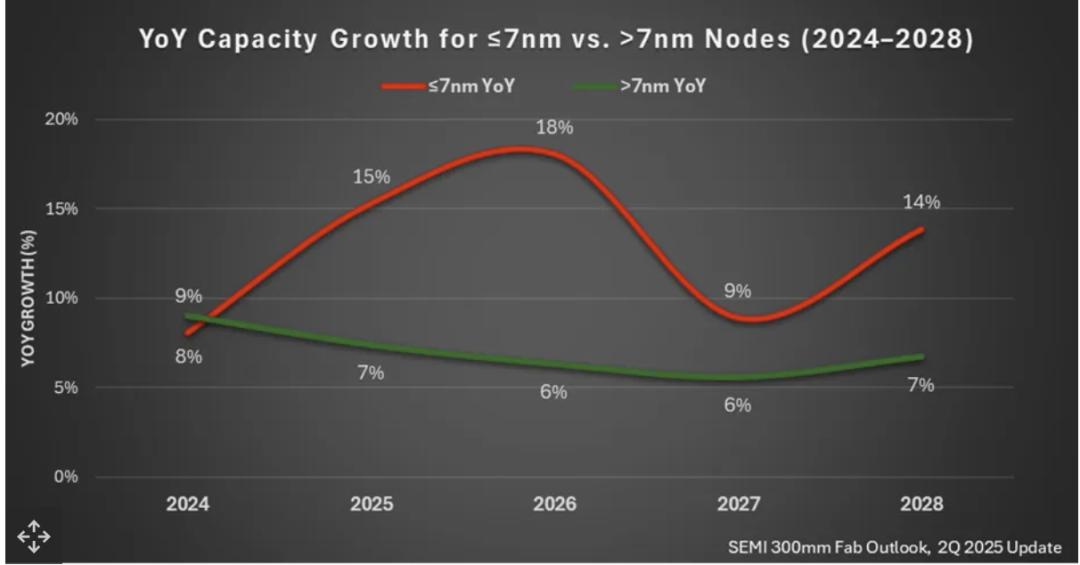

随着越来越多的应用和行业采用先进技术,对各种芯片的需求也日益增长。虽然某些应用可以使用较老的、落后的工艺节点,但越来越多的设备需要采用先进制造工艺(7纳米及以下)生产的芯片。据SEMI预测,到2028年,先进制造技术的产能预计将大幅增长69% 。

SEMI 的研究预测,从 2024 年底到 2028 年,300 毫米晶圆的整体产量将以每年 7% 的增长率增长。这一轨迹将使月产量达到 1110 万片晶圆,创下行业历史新高。

这一激增背后的一个主要因素是专用于更复杂制造技术(如 7nm 及以下)的产能快速扩张,预计在此期间产量将增加 69%,从 2024 年的每月 850,000 片晶圆(WSPM)增加到 2028 年的每月 140 万片。预计该领域的复合年增长率(CAGR)将达到约 14%,是整个半导体行业增长率的两倍。

报告指出,月产能将从2025年的98.2万片晶圆增至2026年的116万片,首次突破100万片大关。在2纳米及更小制程领域,预计产量将大幅增长,从2025年的不足20万片晶圆增长一倍以上,到2028年将超过50万片。

用于复杂节点的生产设备的支出也在急剧增长。预计投资额将从2024年的260亿美元增至2028年的500多亿美元,年增长率为18%。事实上,这可能是一个悲观的预测,因为仅英特尔和台积电就计划在2025年分别投入高达180亿美元和420亿美元的资本支出,其中大部分用于高端晶圆厂设备。

当然,主要为 2nm 及更先进的生产节点设计的生产工具的销售额预计到 2028 年将飙升 120%,从 190 亿美元增至 430 亿美元。

报告指出,推动半导体行业增长的主要动力是对生成式人工智能的爆炸式增长的需求。这既包括训练不断增长的大型语言模型 (LLM) 和大型推理模型 (LRM) 的需求,也包括大规模部署各种应用中的人工智能推理的需求。

台积电也凭借领先技术,从这波潮流获取巨大的成功。

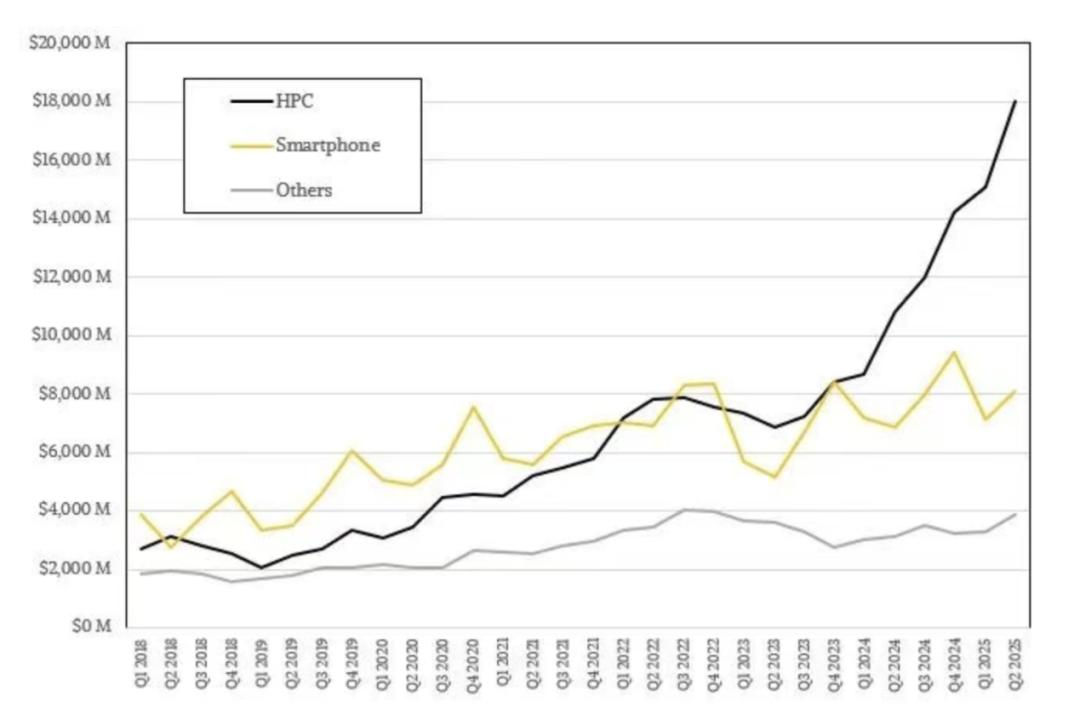

数据显示,台积电生产的所谓“高性能计算”(HPC)设备,包括所有高性能中央处理器(CPU)、图形处理器(GPU)、网络或存储专用集成电路(ASIC),其销售额略高于180亿美元,同比增长66.6%,环比增长19.8%。智能手机长期以来一直是台积电工艺和收入的主要驱动力,但在一年半前不再是主要驱动力。本季度,智能手机芯片制造带来了81.2亿美元的销售额,增长18.2%。其他类型芯片的销售额为39.1亿美元,增长25.2%。

我们估计,第二季度人工智能芯片的制造和封装为台积电带来了 87.8 亿美元的收入,同比增长 3.67 倍。其他 HPC 芯片带来了 92.6 亿美元的销售额,仅增长 9.8%。我们认为其中一部分是用于人工智能交换机和网络接口 ASIC,这可能不包括在台积电过去模糊提到的人工智能训练和推理芯片数据中。

据统计,人工智能大约贡献了台积电三分之一的收入。

其他晶圆厂的表现

集邦报告指出,中国大陆消费补贴引发提前备货效应,加上下半年智能手机、笔电、个人电脑、伺服器新品带动,第2季全球晶圆代工产能利用率与出货量转强,前十大晶圆代工厂营收合计逾417亿美元,创新高,季增14.6%。

集邦指出,受惠主要手机客户进入新机备货期,笔电、个人电脑、AI绘图处理器新平台开始放量出货,台积电第2季晶圆出货价量齐扬,营收季增18.5%、达302.4亿美元,市占率续创高、达70.2%。

三星因智能机和任天堂Switch 2等新品进入备货期,高价制程晶圆生产线产能利用率微幅提升,第2季晶圆代工营收近31.6亿美元,季增9.2%,市占率约7.3%,居第二大晶圆代工厂。

中芯国际受惠美国关税和大陆消费补贴驱动提前备货订单,晶圆出货增加,但先进制程出货延迟,平均销售价格下滑,第2季营收季减1.7%,略降至22.1亿美元,市占率微幅降至5.1%,维持第三大晶圆代工厂地位。

联电位居第四,第2季营收成长8.2%、达19亿美元,市占率4.4%。格罗方德因客户第2季启动新品备货,晶圆出货季增、产品均价也微幅改善,带动单季营收季增6.5%,近16.9亿美元,以3.9%的市占率排名第五。

华虹集团旗下HHGrace第2季产能利用率上升、总晶圆出货量季增,部分与产品均价小幅下滑相抵,第2季营收季增4.6%;合并HLMC等事业后,集团营收约季增5%至10.6亿美元,市占约2.5%,维持第六名。

其他业者方面,世界先进第2季受惠晶圆出货、产品均价双升,单季营收近3.8亿美元,季增4.3%,居第七名;高塔半导体第八名,营收季增3.9%,为3.7亿美元;第九名合肥晶合受惠大陆消费补贴红利,及部分客户提高下半年新品周边IC订单量,与晶圆代工价格偏低的因素相抵后,第2季营收为3.6亿美元。

力积电第2季营收季增5.4%至3.5亿美元,市占为第十名。

写在最后

对于台积电而言,虽然其他晶圆厂与他们差距越来越大,短期内无论三星、英特尔还是Rapidus对他们都造成不了太大影响。但我们也能明见,地缘政治正在给这家晶圆代工巨头带来巨大的风险。

例如,美国将启动的232关税,就会是一道重要挑战。从台积电个体来看,美国客户却占其营收超过七成,因此公司仍必须密切因应美方政策牵动。他分析,这些先进制程在台湾做是最有效率的,可是因为他一定要订单,所以必须要符合美国的政策需求,那就会面临很多外在压力。

总而言之,整个半导体格局,正在面临洗牌风险。